众所周知,国内的场内市场均是通过交易所进行集中交易与清算,与海外的场内市场相同。然而,目前国内的场外衍生品市场尚处于发展初期,还未形成统一的规模性市场。相对而言,场外市场的产品更为丰富,投资者的需求更为独特,所以其交易方式要相对“原始”一些,即交易往来大多由人工处理完成。

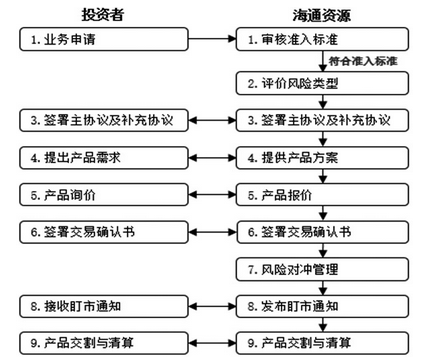

场外衍生品能够满足多样的避险需求,那么投资者如何参与交易呢?我们参考海内外资料,特意为大家整理了业务流程图,具体如下:

一、签署场外衍生品交易主协议及补充协议

为保障投资者权益,在投资者向场外衍生品业务机构表达合作意向后,对方一般会要求投资者提供一些材料以评估其风险类型,确保投资者所选即所需。

投资者与场外机构双方经过前期的沟通,基于合作前提下,将签署中国期货业协会、中国证券业协会、中国证券投资基金业协会联合发布的《中国证券期货市场场外衍生品交易主协议(2014年版)》及补充协议,作为合作准则。当交易双方完成主协议与补充协议的签署后,投资者即完成场外衍生品开户,取得进行场外衍生品交易资格。

期货风险子公司因为立足期货、服务现货,能够为产业客户提供更贴心的风险管理服务。中期协的《期货公司设立子公司开展以风险管理服务为主的业务试点工作指引(修订)》中,“定价服务”试点业务即为开展场外衍生品业务的备案业务。投资者不妨与具备“定价服务”备案资质的期货风险子公司开展深入合作。

二、定制产品

投资者一般是基于所遇风险而寻找相应的场外衍生品以达到避险目的,所以场外衍生品大都是一对一定制化的,一点细节变动都属于不同产品。场外衍生品各具特点的风险收益形态,所以合作双方达成交易前必须明确场外衍生品合约的各项细节,诸如合约性质、交易标的、交易方向、有效期限、计价结算方式等。所谓“差之毫厘,谬以千里”,场外交易多以人工方式处理,所以交易双方一般会在补充协议中约定统一固定的联络方式,为双方的往来做留痕复核。

三、场外衍生品交易

场外衍生品交易双方针对同一产品方案进行询价与报价,并可协商后确定最后成交价。双方对于同一场外合约达成成交价,便实质达成了交易,计算机构应相应记录调整各方账户的持仓与权益。

根据《中国证券期货市场场外衍生品交易权益类衍生品定义文件》,计算机构可由交易一方或交易双方,抑或合规第三方担任。目前,市场上通常是以报价方作为计算机构,在交易初期亦可双方轮做计算机构以互相磨合建立信任。

投资者完成以上步骤后,场外衍生品合约已经生效。下期我们将讲解其余业务的流程。